今年1月—6月,国内美妆圈投融资事件共有34起,同比下滑40.35%。其中,亿元以上投融资事件占比20.6%,下降了7.5个百分点。

另据国家统计局最新数据显示,2023年6月份化妆品类零售总额为451亿元,同比增长4.8%;其中1-6月,化妆品类零售总额为2071亿元,同比增长8.6%。

上海猎头公司(爱博强猎头)梳理发现,虽然从化妆品零售额数据上来看,美妆行业呈现出回暖迹象,但却似乎没有完全体现在美妆投融资市场上。

同比下滑38.3%,品牌不受宠了?

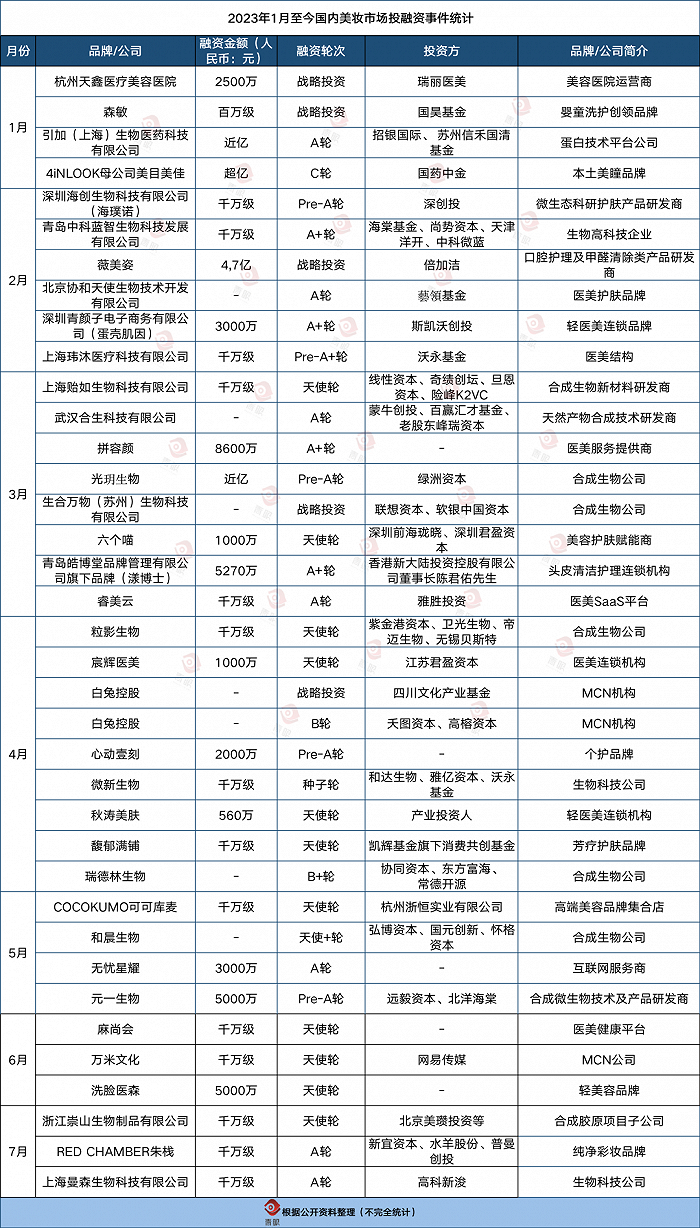

据上海猎头公司(爱博强猎头)不完全统计,截止目前(7月23日),2023年国内化妆品行业已完成37笔投融资事件,同比下滑38.3%。在融资分布上,涉及品牌、供应链和服务商,资本基本触及了整个化妆品产业链。

回顾今年国内化妆品行业融资情况,当前的局势是否处于“开倒车”状态呢?

答案或许不一。青眼注意到,较往年同时期比较,当前化妆品行业的融资速度逐渐放缓,资本更多在观望市场,以期寻找到更具价值的品牌和企业。正如多位行业人士表示,“行业在复苏,但又没有完全复苏”。

从投资金额来看,今年国内化妆品行业已披露总融资金额粗略估计超过10亿元。在这之中,亿元级别的投融资事件仅有4起,其中单笔最高融资金额为4.71亿元,系口腔护理产品代工厂倍加洁集团股份有限公司收购薇美姿实业(广东)股份有限公司。

公开信息显示,去年上半年,化妆品融资金额超过百亿,有13个超亿元的投融资项目。其中,凯雷投资集团对彩妆包材商HCP的收购金额达到近10亿美元,单笔收购就远远领先今年整个上半年化妆品行业投融资项目所打下的全部“江山”。

相较之下,今年投融资项目大都控制在千万级水平,资本更显冷静和慎重。

在品牌项目融资上,今年上半场情况持续走低。包括医美赛道在内,仅有9个美妆品牌相关的融资事件,而在去年,仅第一季度就有13个美妆品牌获得融资。

上海猎头公司(爱博强猎头)认为,今年上半年,国内彩妆品牌持续遇冷,融资降至冰点,仅为1起。而从上半年全球彩妆的融资布局来看,在彩妆品类上,也仅产生了7起融资。整体上看,资本更倾向于投资带有名人效益、并且销售更依赖于线上渠道的彩妆初创品牌,如下表中,R.e.m. Beauty、Live Tinted、Caliray都是如此。

某种程度上说,今年上半年国内美妆市场在融资数量和金额上均有不同程度的下滑表现。

而据上海猎头公司(爱博强猎头)了解,去年下半年开局,美妆赛道投融资事件就直接跌至谷底,仅为3起。换言之,化妆品行业的资本遇冷并不是在今年突然来临的。有观点指出,“美妆投资已由过去的狂热变得更加克制理性了。”

另据上海猎头公司(爱博强猎头)梳理,在今年的37起融资事件中,上游企业有15家,占比达到了40.5%。可以看到,化妆品行业已全速进入到原料“战国时代”,国内美妆企业都开始注重产品质量和服务,花大力气、新技术研发化妆品原料,期翼赢得消费者和投资者的信任和选择。

合成生物一路狂飙

疫情时期,消费遇冷,全行业热钱变少,但欣喜地是,资本“放弃美妆”的声音并未坐实,不论市场大盘如何起伏,机会赛道总在不断涌现。

青眼梳理发现,伴随着消费者对医美接受程度和护肤需求的不断提升,今年医美和功效护肤赛道热闹依旧。

从上表来看,医美市场共有10起融资交易,占比27.02%,其中,绝大部分处于天使轮到A+轮的战略融资阶段。在医美细分赛道上,资本近来似乎更倾向于对行业供应商/服务商的投入,如医美机构、轻医美连锁、互联网医美、医美SaaS服务商等。

但要论今年行业炙手可热的黄金赛道,被称为“第三次生物技术革命”的合成生物学当不负虚名。“合成生物技术企业在化妆品行业中看到了:一个仍待开发的市场,不断增长的机会,以及较低的监管门槛。”正如Nature系列顶尖刊物Nature Biotechnology上的一篇观点文章如是说道。

资本市场同样看到了合成生物学的广阔前景,即便是在投资节奏放缓的2022年,合成生物学就独得资本青睐,红杉、高瓴、经纬、峰瑞、美团等明星机构纷纷布局;蓝晶微生物、柏垠生物、微元合成、柯泰亚生物、肽创生物、德默特、溯华等多家化妆品市场合成生物学类公司获融资。

而2023年至今,据上海猎头公司(爱博强猎头)不完全统计,行业至少有14起合成生物产业投融资事件,占比近40%。无论是品牌方、研发机构还是资本,仍持续看好合成生物产业,且有不少企业是获得了多轮投资。

比如,今年4月,距离上一次3亿元B轮融资不到半年,合成生物学头部企业瑞德林又获得一轮B轮跟投。据了解,自2019年入局合成生物以来,瑞德林先后已获得6轮融资,已披露融资总额近7亿元。据了解,其产品应用覆盖功效护肤、营养健康等六大领域。

对于化妆品行业而言,瑞德林高级科学家方欣博士曾表示,“相较于其他生产方式,合成生物技术更能提高原料纯度,保证原料产品质量以及安全性。”从而能更低成本、更可持续地生产具有同等性能的化妆品原料。

近两年,合成生物学赛道也相继涌现了许多年轻公司,凭借技术优势获得了高额融资。

比如成立于2020年的海创生物,在短短半年内获得了包括深创投在内的融资机构两次青睐,完成了两轮融资。投资方深创投认为,“海创生物的定位并不是一家化妆品公司或者功能性食品公司,而是一家生物科技公司,未来在化妆品新原料上会有所作为。”此前,海创生物子公司海璞诺凭借海创的支持,在两年时间内,将客单价突破1100+元,产品达到47%的复购率。

无独有偶,今年3月单笔获得近亿元投资的光玥生物同样成立不足三载。公开资料显示,光玥生物专注于光驱动CO2回收,业务覆盖了合成生物全态链。此次融资由绿洲资本独立完成,融资金额主要用于负碳合成基地建设及人才团队的拓展等。

当然,也有投资人士表示出担忧,“当下有很多与合成生物技术研究毫不相关的企业注册来蹭热度,挂着合成生物学的名头,但并没有落地的项目和研发计划”。所以,合成生物学从实验室走到商业化生产,对于企业和整个行业而言,还是有相当长的一段路要走。 “资本唯一认可的就是利润”

据上海猎头公司爱博强猎头行业人士统计,2015-2020年我国护肤品、化妆品的市场规模呈现逐年递增的趋势,在2020年我国已成为世界第二大化妆品消费国,预计到2025年,我国将成为世界第一大化妆品消费市场,达万亿规模。

先前,随着我国经济实力不断提升,不少品牌们借着“国潮”之风站了起来,并争先抢占更多市场份额,但在大趋势下,一方面,产品过于依赖“成分概念”,同质化较为严重;另一方面,各大品牌之间的“营销战”使得销售费用占比过大,蚕食企业利润。

从当前获投的美妆品牌来看,资本并非不爱美妆了,而是消费者对于美妆品类选择更加谨慎,仅仅只有概念和故事的项目,斥资再多,也无人买单。金沙江创投主管合伙人朱啸虎就表示,“在不确定的风险投资当中,资本唯一认可的就是利润。”

稳中求进之下,资本采取投资动作时的考虑也就更加谨慎全面了。

在这一大背景下,无论是品牌端还是上游原料端,唯有真材实料,方能获得市场和资本的认可。例如,成立于2020年,以纯净彩妆品牌出圈的彩妆品牌RED CHAMBER朱栈,在其“小药瓶”粉底液和“游弋”系列当中就可以明显看到科技含量。

据官方宣称,“小药瓶”粉底液采用双模技术SH-Protective Firm有机结合成膜技术,抗老专利技术“AGE生成抑制剂”,能够满足不同肤质中国消费者对不同妆效的需求。

此外,RED CHAMBER朱栈联合知名高校研究所基于《ISO16128-1/2天然和有机化妆品成分和产品的技术定义和标准》,启动了可持续独立研发室Re:Conatural Lab(RCL),涵盖护肤实验室、粉/膏类实验室以及安全检测室。

正是其在科研投入上的决心,也让朱栈在三年内获得多次融资,据了解,品牌本轮资金也将用于纯净配方研发,稳固供应链,及品牌建设推广上。

总而言之,伴随着各级监管的逐步加强,和愈来愈严的管控措施的出台,都预示着美妆行业野蛮生长时代不再,而投融资趋冷也说明市场开始渐渐回归到原本的价值区间。基于此,美妆企业需要拿出更多“硬实力”才能打动投资人。